Na mídia

Revista Exame – A nova era da energia

21/05/2020

Na mídia

21/05/2020

Dizia-se que energias renováveis só se estabeleceriam quando combustíveis fósseis ficassem escassos. Mas novas fontes se mostram mais viáveis do que nunca

Por Denyse Godoy, Juliana Estigarribia, Rodrigo Caetano

Bombas de extração de petróleo: o coronavírus causa um novo choque no setor (Stephen Strathdee/Getty Images)

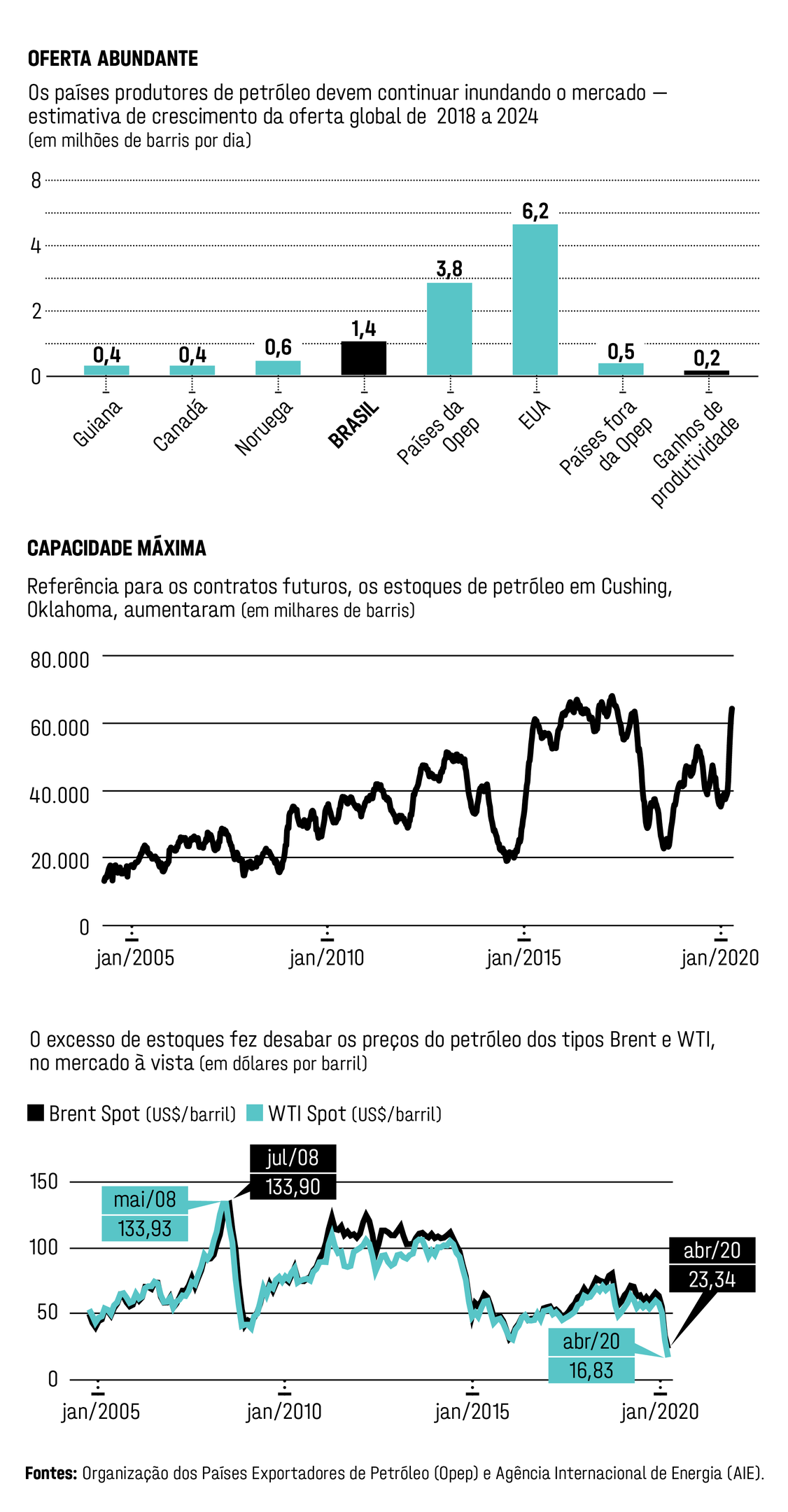

Passava das 2 horas da tarde no estado do Colorado, nos Estados Unidos, no dia 20 de abril, quando o celular do analista Otávio Costa, da gestora de fundos americana Crescat, começou a receber alertas. Eram clientes e amigos perguntando se deveriam vender suas ações nas companhias de petróleo. Um verdadeiro pânico tomou conta do mercado financeiro naquele dia: os contratos futuros de petróleo do tipo WTI (West Texas Intermediate, usado como referência nos Estados Unidos), com vencimento em maio, estavam sendo negociados com preços negativos pela primeira vez na história, diante de um cenário de queda brutal da demanda em consequência da covid-19 e do excesso de oferta global. “Foi uma situação de pânico na indústria, algo que eu nunca tinha visto”, diz Costa. “Quando o petróleo cai abaixo de zero, isso muda a perspectiva de risco. Nenhum gestor de fundos vai esquecer esse dia.”

Naquela segunda-feira, muitos investidores estavam tentando se desfazer dos contratos que venceriam no dia seguinte — do contrário, seriam obrigados a receber o produto físico. Só que o local de entrega física do mercado futuro de petróleo americano, uma pequena cidade chamada Cushing, no estado de Oklahoma, já estava com sua capacidade no limite. Começou, então, uma corrida no mercado, o que levou os preços dos contratos futuros de WTI a ser negociados a 37 dólares negativos — alguns investidores preferiram pagar para não receber esses estoques. O estresse perdurou por muitos dias, contaminando não só os preços no mercado à vista mas toda a cadeia de energia.

No Brasil, representantes do setor de etanol alertaram para um possível “colapso” do setor com os preços do petróleo em baixa. Essa instabilidade não é de hoje. Há alguns anos, as petroleiras vêm tentando manter suas margens de lucro diante da expansão das energias renováveis, especialmente eólica e solar. Esse tipo de geração avança não só como uma alternativa mais sustentável mas também para reduzir a dependência dos combustíveis fósseis, que até há pouco tempo — acreditava-se — poderiam ficar escassos e substancialmente mais caros. Mas o preço do petróleo despencou e a boa notícia é que as energias renováveis continuam, mais do que nunca, viáveis.

Plataforma de petróleo na Baía de Guanabara: os combustíveis fósseis deverão perder fatia na matriz energética globa l Getty Images

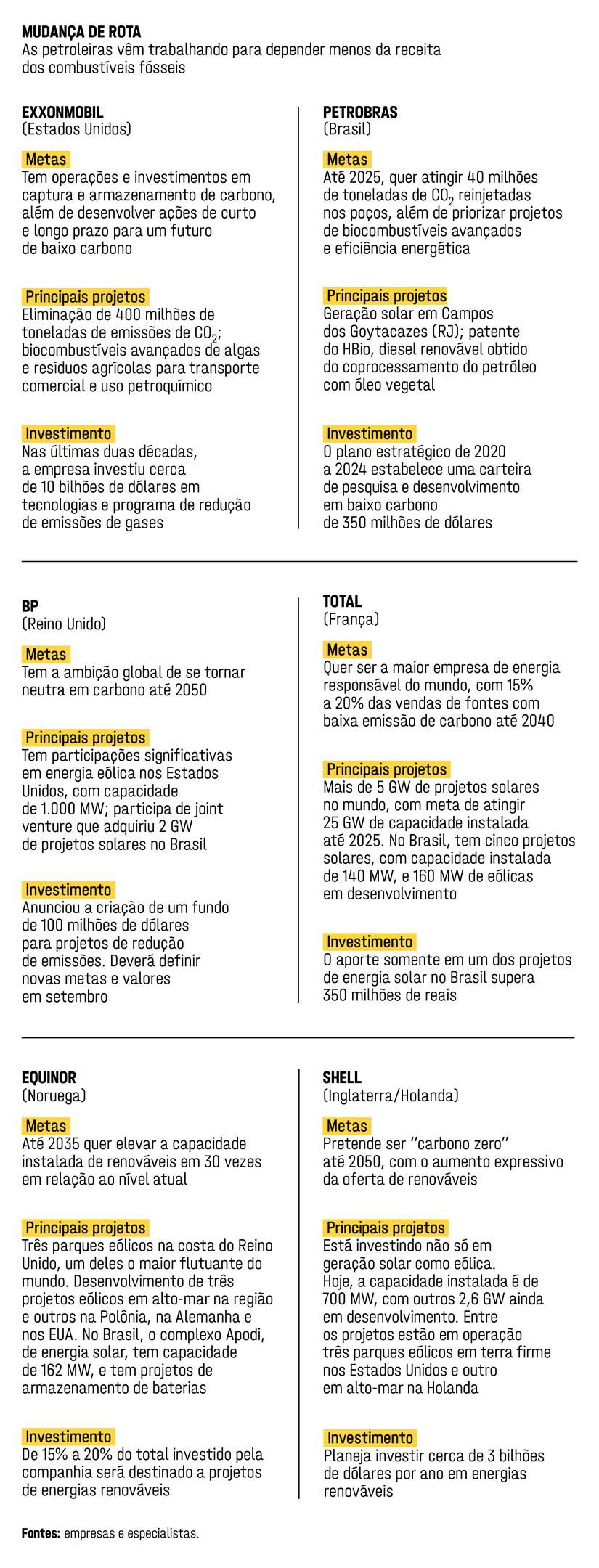

Parte da contribuição para o ganho de competitividade das renováveis vem das próprias petroleiras. Em um horizonte de longo prazo, em que os combustíveis fósseis — carvão, petróleo e gás natural — terão menos espaço na matriz energética global, as grandes empresas de óleo e gás têm investido quantias significativas na geração de energia limpa. É o caso da anglo-holandesa Shell, que anunciou em abril deste ano a meta de neutralizar as emissões de carbono até 2050.

Desde 2016, a companhia vem consolidando seu planejamento para a transição energética. “Isso não significa matar o petróleo e ficar só com energias renováveis no portfólio. Precisamos entender o papel de cada tipo de geração em seu tempo adequado”, afirma Monique Gonçalves, gerente de estratégia e planejamento da Shell Brasil. Recentemente, a matriz da companhia informou que pretende investir de 2 bilhões a 3 bilhões de dólares por ano em renováveis, incluindo projetos de energia solar de grande porte e parques eólicos em alto-mar (offshore). A britânica BP também anunciou, em fevereiro deste ano, a ambição de neutralizar o carbono de toda a sua produção de petróleo e gás até 2050, além de aumentar a proporção de investimentos em energias renováveis ao longo do tempo.

A norueguesa Equinor (ex-Statoil) afirma que de 15% a 20% do total que investir será destinado a projetos renováveis. A petroleira tem a meta de aumentar 30 vezes, até 2035, a capacidade instalada no segmento em relação ao nível atual, concentrada principalmente em parques eólicos offshore. A francesa Total projeta que, até 2040, de 15% a 20% de suas vendas globais serão provenientes de fontes com baixa emissão de carbono. Somente em um de seus complexos de energia solar no Brasil, a companhia está investindo 350 milhões de reais.

Em meio a iniciativas robustas por parte dos gigantes do petróleo no sentido de uma matriz “mais limpa”, a Petrobras se mantém tímida. O plano estratégico da estatal brasileira para 2020 a 2024 estabelece uma carteira de pesquisa e desenvolvimento em baixo carbono de 350 milhões de dólares, com foco em biocombustíveis avançados, eficiência energética, energias solar e eólica offshore. “A Petrobras também está comprometida com uma economia de baixo carbono, com foco na descarbonização de suas operações, pesquisando e adquirindo competências para, eventualmente, operar fontes renováveis em maior escala”, afirma Rafael Chaves Santos, gerente executivo de estratégia da companhia.

Parque eólico nos Estados Unidos: ganhando espaço em regiões produtoras de petróleo | Getty Images

O planejamento das petroleiras rumo à transição energética ocorre em meio à maior crise da indústria petrolífera em mais de 100 anos. Em toda a sua história, o setor passou por vários “choques”, desencadeados, principalmente, pela atuação de um grupo de grandes produtores do Oriente Médio, a Organização dos Países Exportadores de Petróleo. Desde a criação da Opep em 1960, membros do cartel encabeçam batalhas por participação de mercado e controle de preços, sempre em contextos de crises políticas: da Guerra do Yom Kippur, em 1973, entre Israel e países árabes, à Guerra do Golfo, deflagrada pela invasão do Kuwait pelo Iraque em 1990. O poder de barganha da Opep poderia disparar os preços do barril do petróleo em 400%.

Por décadas, o cartel manteve a hegemonia no mercado. Depois de 2000, porém, o cenário começou a mudar com o desenvolvimento da produção em larga escala do shale gas americano. As reservas desse tipo de petróleo já eram conhecidas, mas seu processo de extração, conhecido como fracking (ou fraturamento hidráulico), só se tornou economicamente viável neste século. Em pouco mais de dez anos, os Estados Unidos deixaram de ser importadores líquidos e passaram a ser exportadores da commodity. O feito mudou para sempre os rumos dessa indústria. As descobertas de reservas gigantescas de óleo não convencional, incluindo o pré-sal brasileiro, também colocaram a lucratividade do setor em outra perspectiva. De lá para cá, a Opep vem promovendo cortes coordenados de oferta para equilibrar os preços diante do excesso de oferta global.

Após quatro anos de renovações sucessivas dos acordos de cortes de produção pelo cartel juntamente com a Rússia e aliados, a pandemia do novo coronavírus veio para ceifar os planos do grupo. Com a redução drástica do consumo de petróleo, provocada pelas medidas de isolamento social, a Agência Internacional de Energia (AIE) revisou sua projeção de demanda global em 2020, para uma queda recorde de 9,3 milhões de barris por dia, a primeira retração anual em mais de uma década.

Nesse cenário, uma disputa por participação de mercado no início de março deste ano levou a uma queda brutal dos preços, com sauditas e russos acelerando os níveis de produção. Em abril, a cotação do Brent caiu 65% em relação a janeiro, para cerca de 25 dólares. Os estoques em Cushing, no limite, resultaram no “crash” dos contratos futuros do WTI e foram a gota d’água de um longo processo de tentativas da indústria petrolífera de ganhar fôlego. A Opep e aliados reuniram-se novamente — com o apoio, inclusive, do presidente americano, Donald Trump — e anunciaram um corte na oferta de quase 10 milhões de barris por dia até 2022.

A partir daí, os preços do petróleo recuperaram apenas parte das perdas. O consenso entre especialistas é que as cotações devam se estabilizar depois do relaxamento das medidas de isolamento social, com produtores de alto custo saindo do mercado e a demanda ganhando fôlego. Mas o mundo nunca mais será o mesmo. “Haverá uma grande mudança nos hábitos das populações, com a adoção de mais trabalho remoto e menos deslocamentos corporativos, incluindo viagens. Isso deve acelerar o processo de transição das petroleiras no sentido de um portfólio com muito mais energias renováveis”, diz a economista Lavinia Hollanda, fundadora da consultoria Escopo Energia.

Usina de açúcar e etanol: 101 empresas em recuperação judicial no Brasil | Germano Lüders

Esse processo pode afetar não só uma parte das petroleiras mas também os produtores de etanol no Brasil. O setor é visto como uma alternativa para o período de transição para uma economia de emissão zero: a cana-de-açúcar, em seu ciclo de desenvolvimento vegetal, absorve de 70% a 80% do CO2 liberado na produção e queima do etanol combustível. Embora a indústria brasileira tenha tido um grande avanço na produtividade e sua importância seja inquestionável, em tempos de crise a discussão acerca de sua competitividade — e tamanho — sempre volta à tona. Ao longo de sua história, a cadeia produtiva vem recebendo subsídios, que se intensificaram depois dos anos 2000.

Durante a pandemia, diante da queda drástica dos preços do petróleo, os produtores de etanol pleitearam ao governo o aumento da Contribuição de Intervenção no Domínio Econômico (Cide) para a gasolina. Mas em um horizonte de curto e médio prazo de preços do petróleo sob pressão, nem a obrigatoriedade de mistura de 27% do etanol na gasolina pode ser suficiente para evitar problemas graves no setor. Hoje, no Brasil, há 101 usinas produtoras de açúcar e etanol em recuperação judicial, segundo a Única, entidade que representa o setor.

Desde 2005, 95 usinas foram fechadas somente no Centro-Sul, a maior região produtora do país. Com a crise atual, mais uma vez a configuração das lavouras de cana deve mudar, cedendo espaço para outras culturas. Os produtores que não tiverem essa flexibilidade poderão acabar falindo. “Nesse momento, o governo não poderá ajudar todos os setores e, sem ajuda, muitas empresas de etanol vão simplesmente morrer”, avalia Hollanda.

Nos Estados Unidos, as energias renováveis estão ganhando terreno no Texas, o maior produtor de petróleo do país. O estado está localizado em cima de um gigantesco depósito de rochas sedimentares que, nos últimos 20 anos, proporcionou uma revolução no setor de energia do país graças à exploração do shale gas. Mas, em meio aos campos petrolíferos e aos ranchos de criadores de gado, um novo tipo de fazenda começa a ganhar terreno na região: o de geração de energia solar e eólica. Atualmente, o Texas é o maior produtor de energia proveniente dos ventos dos Estados Unidos e concentra um quarto dos projetos fotovoltaicos do país. Atrair uma nova indústria, que substitua a do petróleo, parece ser prioridade dos políticos locais. A aposta mostra-se acertada neste momento de pandemia.

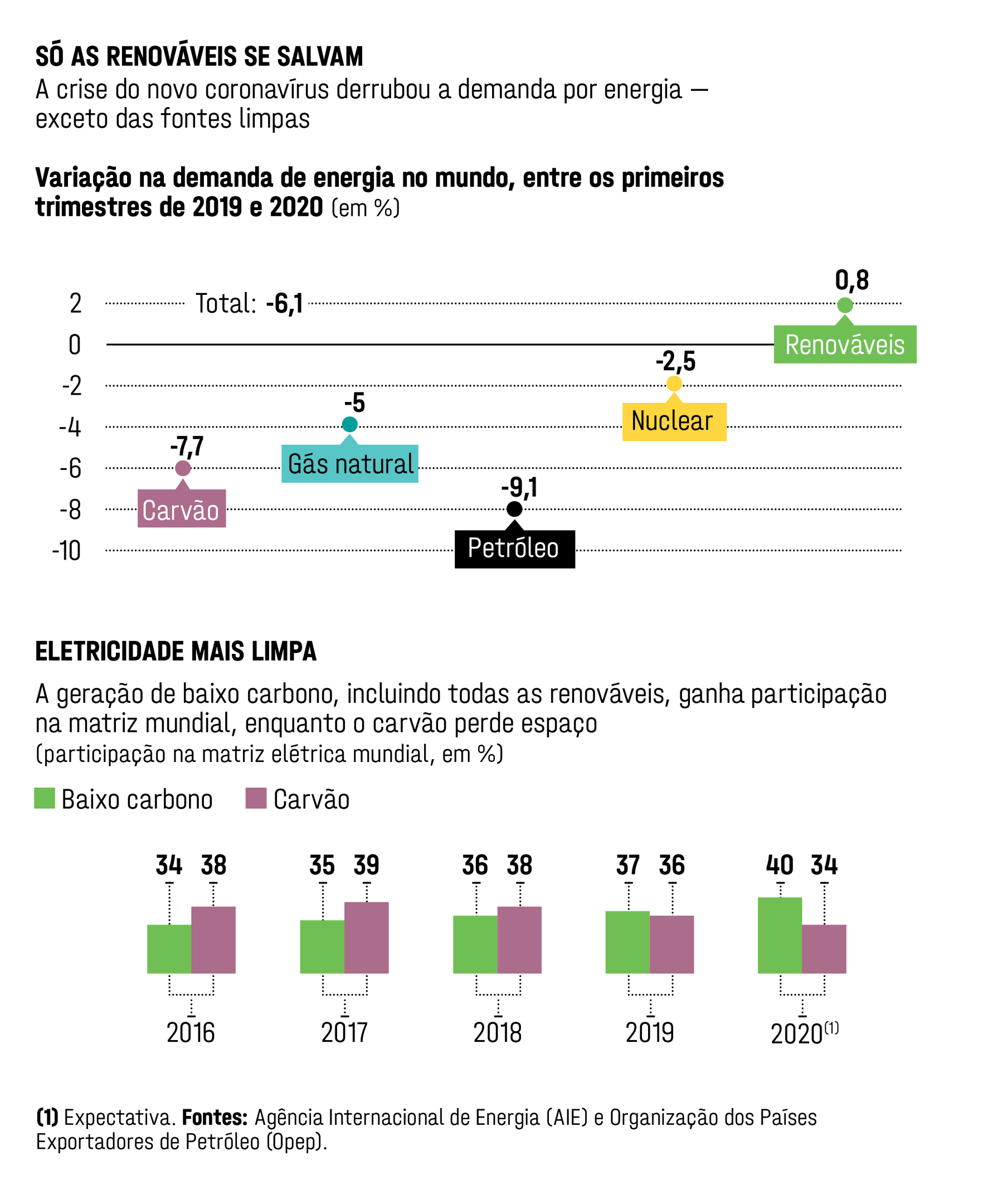

Enquanto a indústria petrolífera amarga uma forte crise, o setor de energia limpa será o único a crescer neste ano, de acordo com a AIE: próximo de 1%, enquanto o petróleo deverá recuar 9,1%; e o carvão, 7,7%. As renováveis, que sempre dependeram dos ciclos de alta dos preços dos combustíveis fósseis para ganhar competitividade, parecem ter se descolado dessa lógica. O custo global das fontes solar e eólica negociado em leilões de energia, em 2020, está em 5 centavos de dólar por megawatt, segundo a Agência Internacional para as Energias Renováveis (Irena).

O valor representa uma queda, respectivamente, de 13% e 8% no custo das energias solar e eólica em relação ao projetado pelo órgão em 2018. “A expectativa era que as renováveis atingissem, neste ano, o ponto de equilíbrio, ou seja, tivessem um custo de geração equivalente ao dos combustíveis fósseis”, afirma Marcelo Marchetti, especialista em energia do escritório Toledo Marchetti Advogados. “A pandemia muda um pouco o cenário, mas no médio e no longo prazo os projetos não devem ser afetados.”

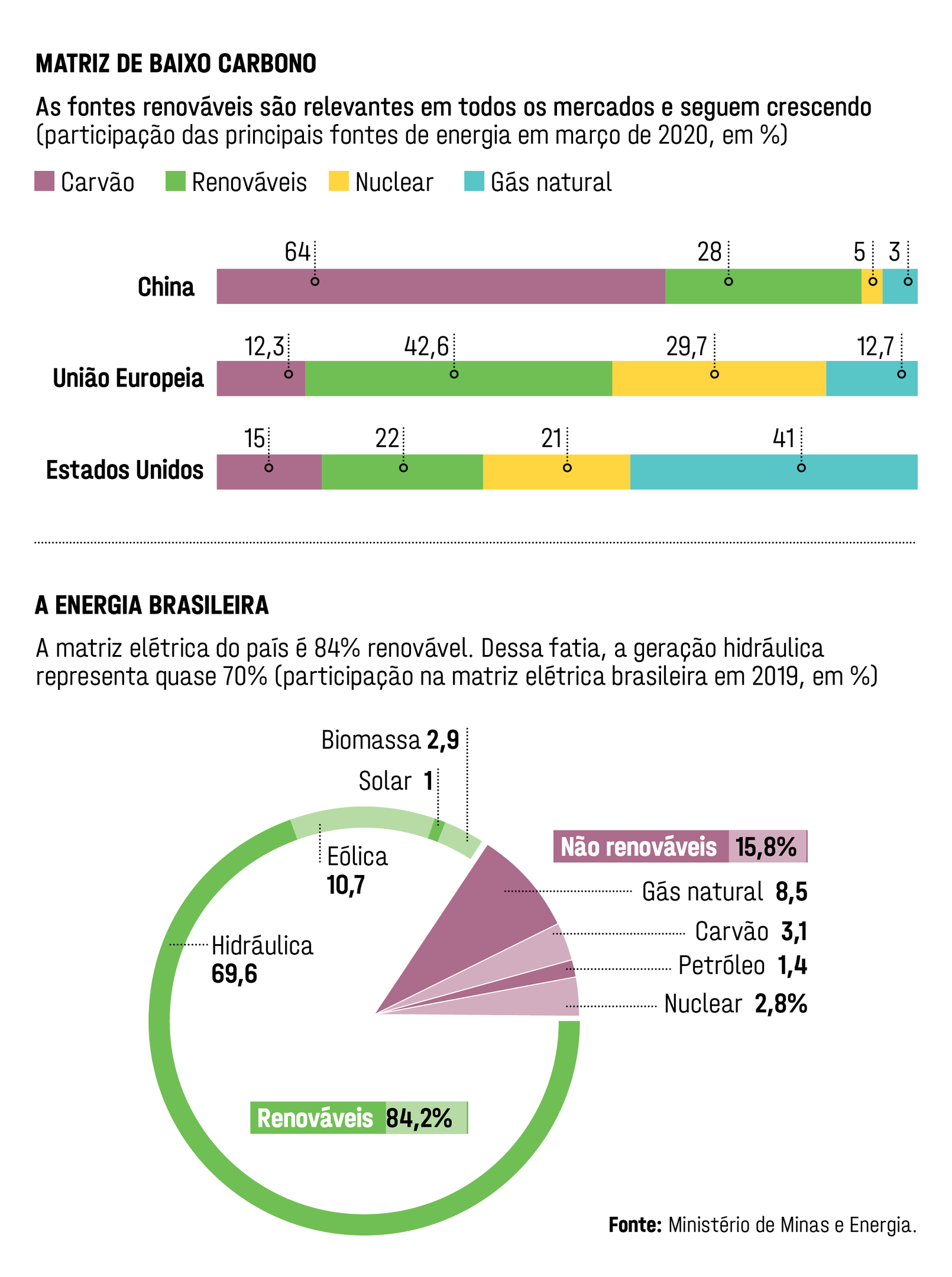

No mundo todo, os investimentos em novas capacidades de fontes renováveis vêm crescendo substancialmente. Em 2018, superaram os aportes em combustíveis fósseis e, no ano passado, somaram 282 bilhões de dólares. No Brasil, 84% da geração de energia elétrica é renovável — se considerado o parâmetro internacional, que inclui as hidrelétricas na conta. Esse tipo de geração responde por 70% do total no país. O petróleo e o carvão são pouco utilizados para gerar eletricidade e, somadas, suas participações na matriz brasileira não chegam a 5%. A eólica, por sua vez, foi responsável por quase 11% da energia gerada no país no ano passado.

Essa fonte é especialmente importante na Região Nordeste, onde, dependendo do período do ano, os ventos abastecem até 40% da rede. “Não temos do que reclamar”, afirma Lucas Araripe, diretor de novos negócios da Casa dos Ventos, uma das maiores empresas de energia eólica do país e pioneira no setor. Atualmente, a Casa dos Ventos desenvolve quatro projetos, na Bahia e no Rio Grande do Norte, com previsão de iniciar a operação de um por ano até 2023. A capacidade de geração somada dos empreendimentos é de 1,5 gigawatt, o suficiente para abastecer mais de 600.000 residências. A mais recente aposta da empresa é o modelo de “condomínios”, em que diversas companhias dividem um mesmo parque eólico.

“Os nossos contratos são de longo prazo, com um preço definido. A menos que a demanda caia muito, o que inviabilizaria novos leilões, o impacto será pequeno”, afirma Araripe. Com o coronavírus, o governo suspendeu os leilões de energia. A expectativa, entretanto, é que eles sejam retomados até o final deste ano, com a abertura da economia. A demanda por eletricidade, porém, deve seguir num patamar mais baixo. “Será uma queda temporária. Não estamos diante de um problema estrutural”, diz Elbia Gannoum, presidente da Associação Brasileira de Energia Eólica.

Placas para produção de energia solar: o aumento da competitividade tem despertado a atenção de empresas interessadas em financiar novos projetos no setor | iStockphoto/Getty Images

Por muito tempo, o grande diferencial das renováveis estava em seu reduzido impacto ambiental. Hoje, a competitividade está no preço. No último leilão de energia promovido pela Agência Nacional de Energia Elétrica, em outubro do ano passado, o preço médio contratado, entre todas as fontes, ficou na casa dos 175 reais por megawatt. A eólica foi negociada por 98 reais, enquanto a solar saiu por 84 reais. Essa competitividade tem atraído cada vez mais empresas interessadas em financiar novos projetos. Mas, nesta crise, a fonte solar, que responde por apenas 1% da matriz brasileira, foi a mais afetada. O problema está na alta do dólar.

Diferentemente da eólica, cuja cadeia é 80% nacionalizada, a fotovoltaica depende muito de insumos importados, notadamente da China. “Sofremos dois impactos: a paralisação da indústria chinesa e a desvalorização do real”, afirma Rodrigo Sauaia, presidente da Associação Brasileira de Energia Solar Fotovoltaica. Para os grandes projetos de fazendas solares, que seguem a lógica dos parques eólicos, com contratos longos e com preço definido, o impacto é reduzido. A grande preocupação está na geração distribuída, modalidade em que pequenos consumidores geram a própria energia, perto do local de consumo. Trata-se dos painéis solares domésticos, um mercado que vinha em ascensão no Brasil. “Há grande preocupação no mercado pela falta de um colchão de segurança. Precisamos de auxílio”, afirma Sauaia.

A pandemia resultará em forte retração da economia global e a recuperação deverá ser lenta e dolorosa. Mas há um novo olhar para o mundo pós-coronavírus. Com o confinamento compulsório, as empresas perceberam que é possível reduzir deslocamentos e trabalhar mais de casa. O nível de poluição nas cidades caiu drasticamente durante a quarentena. O mundo não será mais o mesmo, porém uma coisa não muda com a pandemia — o avanço das energias renováveis. Pode ser uma grande oportunidade, mas quem não estiver preparado para a transição energética pode ficar pelo caminho.